“悲观者可以大书特书,乐观者也可以大写特写。”用这句线年一季度财报再合适不过。一方面,2023年内4亿月活的目标指日可待,另一方面,2024年内盈亏平衡的目标却越发渺茫。

6月9日,B站发布2022年第一季度财报,盘前大跌12%,盘中又进一步暴跌14%,可见投资人对这份日活、月活、营收均实现30%以上增长的财报并不买账。亮眼运营数字的另一面是亏损同比扩大85%,毛利率连续五个季度下跌,这意味着B站不仅未能摆脱“增收不增利”的怪圈,反而愈陷愈深。

B站一季度财务状况的黯淡表现,部分是受到外部环境的拖累一季度互联网广告市场的疲软,疫情对于电商业务的打击。但更重要的则是商业化体系仍在搭建之中无论是大幅飙升的游戏研发费用,还是一直高居不下的收入分享支出,都成为拖累B站“扭亏”的成本黑洞。“降本增效”对于B站来说仍任重道远。

或许是因为步伐过于谨慎,去年以来被B站寄予厚望的竖屏模式,虽然渗透率已突破20%,但仍未能驱动商业化效率发生“质变”。在长视频的内容增值模式和短视频的广告模式之间,B站仍在努力试图找到平衡,只是随着用户增长天花板的临近,随着投资人耐心的逐渐耗尽,留给它的探路期已经不多了。

2021年8月的二季度业绩会上,陈睿给出的目标展望是2023年月活破4亿,如果按照今年一季度31%的同比增速,B站有望在2023年Q2达到这一目标。

不过,这同时意味着B站将在明年触及规模“天花板”。中国人口统计年鉴显示,2021年1034岁人口约为4.5亿人。相比于“去中心化”的抖音、快手,Z世代氛围浓厚的B站成长空间要低得多,若想成为下一款国民级应用,要做的不只是在年轻群体中“破圈”,而是在年龄阶层中“跨层”,这将成为B站未来面临的最大挑战。

财报显示,一季度B站销售及营销开支为同比增加25%,略低于月活、日活用户增速,表明获客效率有了一定程度改善,这无疑是一个积极的信号。

不仅如此,一季度,B站月均活跃UP主数量达380万,同比增长75%;月均投稿量达到1260万,同比增长63%。创作者供给端的增速远远快于用户规模增速,从供需角度看,B站还有容纳更大体量用户的可能性,证实了陈睿所说的“内容驱动用户”的增长逻辑的成立。

第一季度B站的用户日均使用时长提升了13分钟,达到了95分钟,这一数字相比快手一季度的128.1分钟仍有相当差距,也说明中视频与短视频平台在用户沉浸度方面深浅有别。根据此前测算,B站用户时长如果想要继续向上突破,只能进一步提高竖屏模式渗透率,亦即“抖音化”。

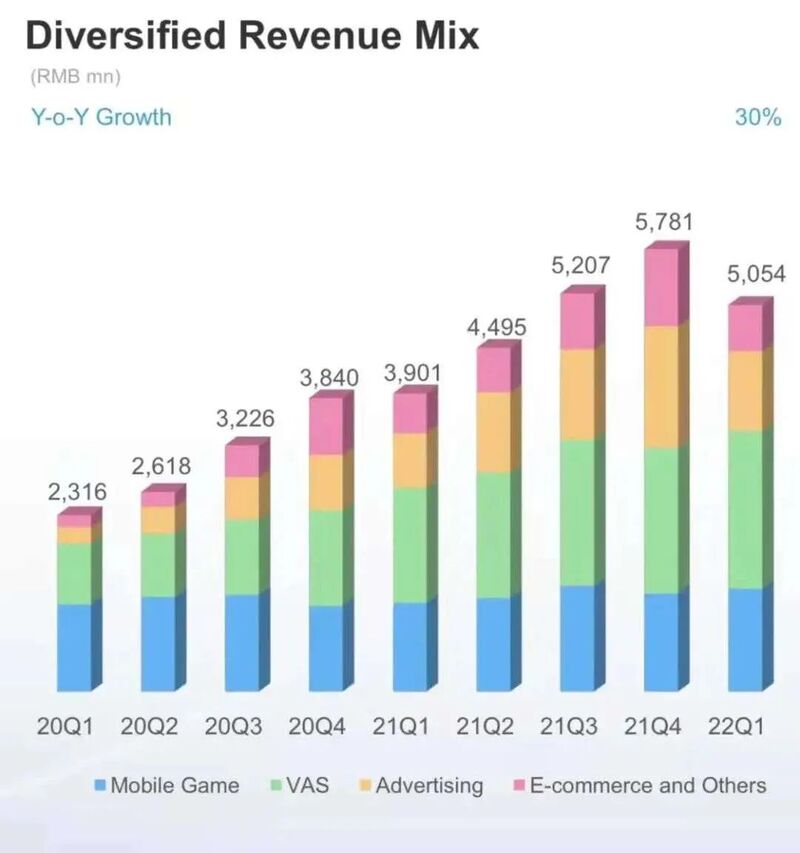

一季度B站营收同比增长30%,相比于四季度的51%明显放缓,主要由于广告和电商两个引擎的“熄火”。一方面,广告业务环比下滑34.44%,另一方面,电商及其他业务营收环比下滑39.87%。虽然一季度互联网广告业务需求疲软,且受到监管整改的影响,但B站的广告收入降幅依然超越了其他平台,腾讯一季度广告收入环比下降16%,快手一季度广告收入环比下降14%。

广告收入占比也从上一季度的27.5%缩水至20%。这意味着B站收入引擎转换的短暂受挫,如果考虑到竖屏模式的DAU已经超过了20%,这样的广告表现不能不令人感到失望,因为竖屏模式的广告加载率要远高于横屏。

有投资者对文娱价值官分析了B站的广告模式短板何在:首先,产品形态决定了B站广告曝光率偏低;其次,B站强调内容质量与社区氛围,前者使得广告对内容的影响远胜于抖快,后者又使用户对广告的接受度远低于爱优腾;最后,B站的内容质量与流量之间不成正比,缺乏广告引爆效应。

市场关心的问题在于,当竖屏模式渗透率提升至50%以上时,是否能从根本上扭转B站的广告模式?从上述分析来看,只要B站对优质内容和社区调性的坚持不放松,广告变现效率就很难向抖音、快手看齐,而是更像是自废一条腿的爱优腾。

当广告业务迟迟无法迎来突破,“养家”的一部分重任又再次转移到游戏身上。这或许是为何B站今年以来重新加码游戏业务,在3月10日至17日连投4家游戏公司。在财报中,这体现为研发费用同比大增74%主要是研发人员及股权激励费用增加所致。

随着国内游戏版号恢复下发,游戏业务将成为B站接来下能否实现盈利的重要看点。在游戏领域,B站的最大优势和“护城河”在于聚集了一批二次元忠粉,FGO和《碧蓝航线》的爆火,就在于两个IP本身自带流量,一大波“自来水”UP主贡献了大量二创内容,从而吸引无数用户“入坑”。

然而,用户和渠道优势使得B站形成了路径依赖,始终未能补齐游戏运营的短板,其他代理游戏皆以惨败告终,至今未能找到下一款FGO。8天连投4家游戏公司,明显是在试图跟上“联运一体”的新浪潮,然而如果B站不摆脱渠道思维,运营能力不进一步提升,“联运一体”也就无从谈起。

2022年一季度,B站增值服务收入占比提升至40.6%。进一步接近爱奇艺的61%,这部分得益于自制内容的持续扩容,更重要的则是对于优质内容创作者的扶持。

体现在财报之中,一季度自制内容成本占B站收入的15.2%,收入分享支出则占到收入的42.5%,成本结构与爱优腾截然不同。收入分享支出的不断攀升,表明B站对创作者一直都很“慷慨”。

然而,这样的利益共享模式已经很难持续下去了。从3月份开始,许多B站UP主都反映创作激励严重下降,幅度高达30%-80%,部分视频分区创作激励更是从3元/千次下降到了0.6元/千次。虽然不排除这是B站的一种内容调节手段,但也意味着在“降本增效”的主旋律之下,除了裁员之外,收入分成是另一个“开刀”的地方。

B站收入分成的难以为继,归根结底还是因为流量转化效率问题。对于一下YouTube和B站就会发现,YouTube无需补贴创作者,而让广告主与创作者自动匹配,千次播放受益可达3-5美元,B站只能自行出资鼓励UP主创作,无法产生足够激励,高流量UP主仍需通过接商单来变现,中、小创作者则只能“用爱发电”。

当平台迟迟未能走出亏损泥潭,创作激励也成为不堪承受之重,面临“吃饭问题”的UP主要么减少产出,要么通过“水视频”来降低成本。B站赖以生存的内容质量生命线未来或许将会“破防”,最终滑向短视频平台的内容水平。

在财报过后的电话会议上,陈睿“预警”二季度受疫情影响会超过一季度,这无疑意味着二季度的财务数据将更不乐观,业绩拐点最快也要等到下半年。即便管理层在尽力降低市场预期,依然无法吹散笼罩在头顶的“扭亏”阴影。在爱优腾和抖快之间,B站能否真正走通一条中间道路?当未来日活破亿之后,B站内容生态本身能否实现商业自足?从二次元平台升级为知识平台之后,B站如何重新诱导用户去玩网页游戏?这些问题我们在今年以内或许就能看到答案。

未经授权禁止转载、摘编、复制或建立镜像,如有违反将追究法律责任。网站合作、内容监督、商务咨询/03

- 本文固定链接: https://douyinkuaishou.cc/?id=33232

- 转载请注明: admin 于 抖音快手 发表

《本文》有 0 条评论