5月24日港股收盘后快手发布了2021年第一季度财报,受财报指标影响,5月25日收盘,快手逆势大跌11.46%,市值蒸发上千亿,不足8600亿港元。亏损扩大,直播业务萎缩、电商等新业务占比仍然太小等等一些列老生常谈的问题仍然困扰着快手。自2021年2月5日在港交所上市,不到两周快手到达市值巅峰1.7万亿港元,截止目前,快手从上市初期的巅峰股价已经跌去50%左右,部分分析师也指出快手很可能在未来逐渐回归到发行价。

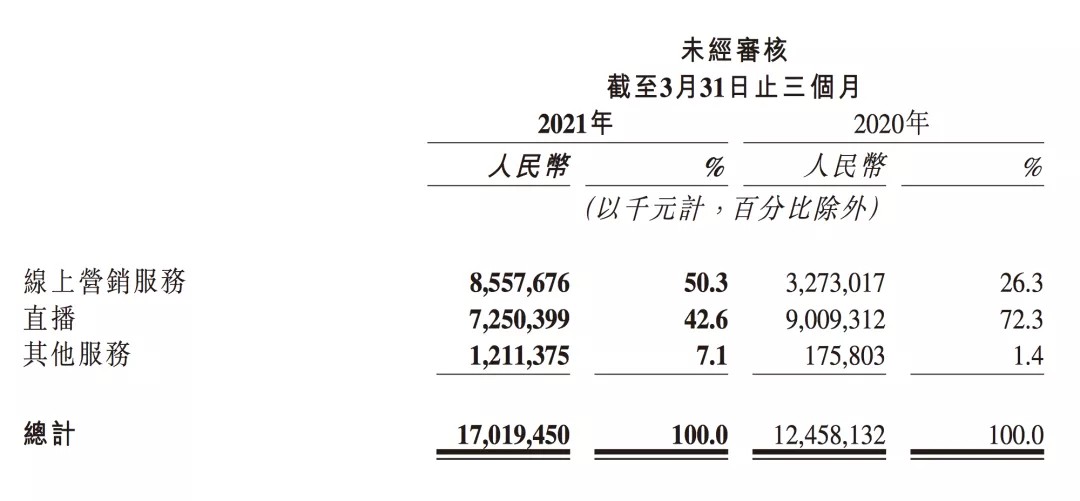

据财报数据显示,2021年一季度快手总收入达人民币170亿元,同比增长36.6%,但相比2020年四季度的181亿减少了一些。

亏损扩大。一季度净亏损577.5亿元,调整后净亏损为49.2亿元,对比以往数据,2020年快手全年净亏损为79.49亿元,今年一季度亏损额就占到去年全年的62%。亏损扩大的同时,毛利率也跟着下降,一季度快手毛利环比下降17.8%至69.88亿元。在资本市场,毛利率直接关系到公司的盈利能力,排除公司的长期投入和单季度等特殊原因,单从这个季度数据来看,快手的盈利能力在下降。

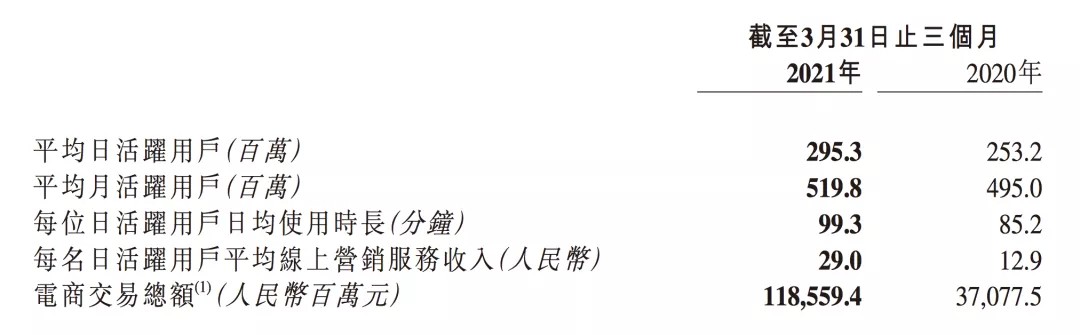

从用户数量上看,2021年第一季度,快手应用平均日活跃用户及平均月活跃用户在2021年一季度分别达到2.953亿及5.198亿,而去年四季度数据为2.646亿和4.811亿,单季度增量分别为0.307亿和0.387亿。事实上快手APP的MAU见顶是从去年就开始的,2020年上半年线上红利期过后,快手的MAU开始下降,今年一季度的MAU水平接近去年的峰值水平,5亿MAU有可能将是快手很难突破的关卡。

好消息是,快手中国应用程序及小程序的平均日活跃用户达数据为到3.792亿,同比增长26.4%,环比增长20.0%。每位日活跃用户的日均使用时长也提升至99.3分钟,同比增长16.5%,环比增长10.5%。这些数据意味着用户粘度提升,也是商业化的重要指标。

海外市场方面,快手聚焦南美、东南亚等市场的拓展也可能将成为未来打破天花板的重点手段,不过因为竞争对手TIK TOK已经在全球形成了巨大的流行优势,且Facebook等玩家也开始发力短视频社交,快手在海外的推广难度和门槛也逐渐走高。

一季度里,快手的线上营销服务收入惊人,同比增长161.5%至86亿元人民币,在总收入中的占比首次过半。快手线上营销服务通俗来讲就是广告,这部分主要是品牌广告和信息流广告。品牌广告是快手去年年中才开始做的,不过收入上同比增速已经超越了线上营销服务总收入的同比增速。但而不得不说,靠优化算法,任务接单的方式的信息流广告业务是快手广告业务大头,也是广告总收入增长如此之快的关键因素,加码信息流广告被行业称之为“抖音化”的改革举措之一。

快手招股书里指出自己是“全球最大的直播平台”,不过一季度直播业务收入同比下降 19.5% 至 73 亿元,直播业务风头继续被广告盖过。快手在财报中解释称,是由于直播平均月付费用户由去年同期的 6700 万变为 5240 万。“2020 年第一季度的月付费用户较多,一部分原因是 COVID-19 爆发期间实施严格的检疫隔离,更多用户转向线上社交和娱乐活动, 而 2021 年第一季度大众恢复正常生活模式,在线上活动花费的时间减少。”

放眼整个直播行业,只有B站逆势增长。虎牙直播收入从去年同期的22.745亿元增长到23.923亿元,仅增长了5.2%;斗鱼直播服务营收为19.9亿元,相比去年同期的21.1亿元,下降5.7%;B站增值服务收入为14.97亿元比2020年同期增长89%,主要是由于B站增加了大会员计划、直播服务和其他增值服务的货币化力度,同时也是由于付费用户数量的增加所致。

直播行业面临多方监管和热度退潮,且抖音这几年在直播上的投入力度也是空前,对于快手来说,前景不容乐观。值得注意的是,直播业务收入长期以来一直是快手的支柱性收入。总体来看,虽然直播收入占比正在随着业务重心的调整而持续降低,但快手依旧是严重依赖用户打赏的公司,用户越多打赏越多。

种种迹象表明,电商业务有可能取代直播成为营收支柱之一。一季度,快手包含电商的其他服务业务收入为12亿元,同比大增589.1%,财报还显示,快手电商业务交易总额达到1186亿元,与去年同期相比增长达219.8%,电商毛利率也从去年同期的34.2%上升至41.1%,快手小店的电商交易额占平台电商交易总额的比例从2020年同期的53%增长至85%。不过从占比上来看,电商要追上广告和直播,仍有较长时间。此外直播电商的进入门槛不高,淘宝、抖音、拼多多、小红书等巨头林立,且今年政策相继出台,国家加大对直播电商乱象打击力度,快手目前仍处在烧钱阶段,阻碍重重。

目前从收入结构上来看,快手有意扶植广告和电商业务,从更长远的考虑而言是对的,因为相对于直播的天花板,这两块业务的商业远景更开阔。不过,不稳定的收入结构以及快手天然平台话语权较弱的基因,决定了它不可能像抖音那样成为信息流广告业务的“印钞机”,也很难在短时间看到电商业务对财务状况的快速改善,烧钱仍将继续。

事实上,除了财报中提到的业务,刚刚腾讯游戏发布会上,快手首款重度手游《西行纪 燃魂》正式发布,让快手在游戏的触角显露出来。众所周知,游戏是变现效率最高的领域,未来能否为快手商业化带来惊喜,背靠游戏龙头腾讯,快手做游戏还是值得期待的。

纵观2020年和2021年一季度财报,快手烧钱越来越多也越来越猛。在互联网产业,资本从来不怕烧钱,怕的是烧钱有没有带来杠杆。目前看来,快手的用户规模进入天花板,年度MAU增长在3000万并不是一个很高的数据,相比腾讯、阿里、美团这些更成熟的寡头公司而言都算很少了。但一季度推广费用高达117亿,同比增长44%,但只换来MAU约5%增长。也就是说,高额的推广费用主要作用是维持既有用户。这对于一直以“老铁经济”自居的快手而言是矛盾的,所谓的“信任”是用钱维系的。一旦快手停止巨额广告投入转向盈利,就很可能丧失目前短视频的牌局资格。

用户增长与商业化效率并未同步跟上。于短视频而言,对内容的消费不是刚需,因而不管是抖音还是快手,都是靠巨额的广告营销费用获客,然后靠留存用户来进行商业化变现,从商业模式上来看,还是在博取杠杆。不过目前快手的用户增长乏力,获客成本过高,商业化未跟上,因而财务亏空越来越大。

生意场上流行一句话,竞争太激烈的生意不是好生意。于今天的短视频而言,这句话似乎越来越贴切了。今年4月,彭博社报道称抖音日活将在2021年达到6.8亿,约为2.3个快手,而抖音第一季度广告收入超过 310 亿,约为快手广告收入的3.6倍。

有消息透露,去年开始加入短视频战局的微信视频号日活即将突破5亿,与抖音快手不同的是,得益于微信天然的引流优势,视频号的获客成本极低,对于快抖都是不可小觑的竞争对手。

今年4月,正午阳光、华策影视、慈文传媒、新丽传媒等53家影视公司,爱奇艺、腾讯视频、优酷、芒果TV等5家视频平台,以及中国电视艺术交流协会、中国电视剧制作产业协会等影视行业协会、500名艺人发布联合声明,直指短视频平台及公众账号对影视内容的再创作涉及版权问题。紧接着国家版权局、国家电影局相关部门先后发声,要加大对“XX分钟看电影”等短视频侵权盗版问题的打击力度。

眼见着新的《著作权法》于6月1日正式施行,关于短视频“二次创作”侵权行为的边界界定问题再次被讨论。

快手作为短视频主要平台也不能继续纵容类似内容,必须要一方面保持好内容生态,另一方面不成为行业公敌。

快手目前也正在加码体育、短剧、二次元等更专业的内容生产和输出,这当然也意味着更大的内容投入。

- 本文固定链接: https://www.douyinkuaishou.cc/?id=44860

- 转载请注明: admin 于 抖音快手 发表

《本文》有 0 条评论