据悉,在公开发售阶段快手科技获1201.16倍认购,分配至公开发售的发售股份最终数目为2191.32万股,只占发售股份总数的6%,而香港发售占比仅2.5%。

其中值得注意的是,在全民“买基因”搞钱的环境下,此次参与快手打新人数超过120万,让快手成为史上认购人数最多的港股IPO。

除散户之外,快手也受到了专业机构的追捧,引入了Capital Group、淡马锡等10家知名基石投资者。同时,占据此次募资额97.5%的国际配售部分,甚至提前一天录得足额认购。

为什么快手的申购场面如此火爆?有机构分析师认为,“快手作为短视频第一股,具有市场稀缺性,而随着用户的时间越来越多被短视频占据,一定有投资价值。”

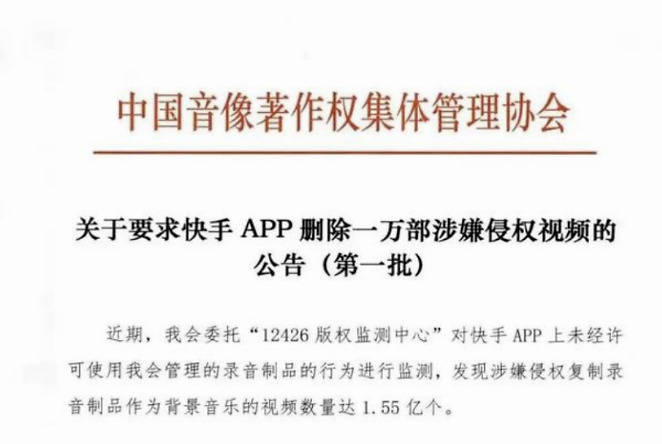

然而“意外”就是这么猝不及防,就在快手上市前夕的2月1日,中国音像著作权集体管理协会发布公告,称其对快手未经允许使用的录音制品数量1.55亿个,涉嫌侵权的主要内容是短视频的背景音乐,涉嫌侵权短视频数量多达1万部,并要求快手下架。

于快手而言,“版权问题”是它上市之后需要解决的第一个问题。如果不能很好解决,最终面临的会是“下架”,必然会对其商业价值带来影响。

与此同时,上至机构、下至不少用户,也通过招股书发现了快手的一些问题,比如某打新用户指出,“我研究了快手的财报,发现现阶段还是面临着很多问题,不仅亏损扩大,用户也在下降。”

招股书显示, 2017、2018和2019年,快手营收分别为83亿元、203亿元和391亿元。截至2020年11月30日止的11个月快手营收525亿,同比前9个月大涨108亿,不过经营亏损扩大至94亿元,相比之下,2020年前9个月快手亏损为72.44亿元。

2020年前11个月,快手App的日活和月活数据为2.63亿、4.81亿,对比9月招股书,这两项数据分别为2.624亿和4.829亿。这意味着,快手9月发布招股书之后的三个月里,日活只出现了微幅增长,而月活则出现了轻微的下滑。

事实上,早在2019年的时候,快手就已经准备上市了,那时候的上市选择地是在美国,然而瑞幸事件的发生,让它不得不暂时打消这个念头。

然而从现在这个节点来看,版权问题还没有解决就上市也显得有些“着急”了。对此,也有业内人士猜测,快手“着急上市”或许是为了尽快套现,否则一拖再拖被竞争对手抖音抢先一步,路可能也就到头了。

曾几何时,作为GIF动图制作工具的快手抓住了机遇,转型进入短视频赛道,成为国内短视频“鼻祖”。

彼时,快手在短视频领域可谓一家独大,到了唯我独尊的地步,被业界和资本看好,估值一度达到了4000多亿港元。

虽然都是短视频赛道,还是后来者,但是凭借着更便利的操作、精准算法的推荐、内容的年龄覆盖面广等特点,抖音慢慢的将快手从第一的位置上挤下来。

根据Quest Mobile的数据,截至2020年10月,中国短视频App的MAU(月活跃用户人数)前五名是抖音、快手、快手极速版、西瓜视频、抖音极速版,分别达到5.28亿、4.25亿、1.38亿、1.24亿、1.13亿。

与此同时,我们也注意到,随着竞争格局的不断升级,有关于“同质化”的讨论也渐渐发生在快手与抖音身上。

“用户重合度越来越高,内容同质化越来越严重,产品形态也在接近,快手越来越像抖音了。”此前的一篇报道中,有快手员工这样说到。

就目前所了解的,快手的三大营业收入来自直播打赏、广告商业化、直播带货,这与抖音在大方向上是一致的,只是所占比例不同。事实上,相较于业务重合度高,快手更大的问题,正如快手前50号老员工朱蓝天指出的,快手在快速发展过程中不可避免地出现了公司管理“信息不透明”、“部门派系林立”等问题,急需一种快速发展的能力去抵消组织快速变化带来的问题。

此外,诸如辛巴燕窝事件的不利影响、“土”味的刻板印象等,于快手而言,这些则是更为具象化的隐忧。

从目前来看,因为成功上市,快手取得了一个阶段性胜利,但从去年开始,市面上就有传闻称抖音将从字节跳动拆分出来并上市,这无疑给快手带来了隐形压力。

而面对这两家短视频,某个成功打新快手的人也表示,“如果未来抖音上市,肯定是要all in抖音的。”事实上,这一想法也盘旋在其他诸多散户的心中。

由此可见,用户对于抖音和快手价值的判断。也因此,虽然拿下了IPO的“短视频第一股”,但是后面市场价值是否能拿下“短视频第一股”,想必你的心中有了自己的答案。返回搜狐,查看更多

- 本文固定链接: http://www.douyinkuaishou.cc/?id=23565

- 转载请注明: admin 于 抖音快手 发表

《本文》有 0 条评论